Налоговый вычет представляет собой часть дохода налогоплательщика, которая не облагается налогом. То есть возврат налога за лечение ребенка — это возмещение гражданину уплаченных в течение года налогов в связи с понесенными им личными затратами на медицинские услуги и лекарственные препараты.

Налогоплательщик может возместить расходы на лечение в рамках установленной на год предельной суммы для социальных вычетов и размера уплаченных за год налогов. Исключением является только отдельный список дорогостоящих видов лечения, для которых нет ограничений по размеру налогового вычета.

Возврат налога в счет затрат на лечение не производится автоматически. Чтобы получить вычет, нужно обратиться с необходимыми документами в налоговую службу по месту жительства или к своему работодателю. На основании заявления или декларации будет произведен расчет вычета.

Вычет на лечение не является собственно детским. Его можно использовать и на оплату медицинских услуг, оказанных самому родителю или другим близким родственникам.

Максимальная сумма налогового вычета за лечение

В соответствии с абз. 7 ч. 2 ст. 219 Налогового кодекса (НК) РФ максимальная сумма расходов на лечение, с которой налогоплательщику может быть возвращен НДФЛ, составляет 120000 руб. за год (без учета дорогостоящего лечения).

Необходимо учитывать, что в данный лимит входят и другие социальные вычеты, предоставляемые на налогоплательщика и его близких родственников:

- уплата взносов на накопительную часть трудовой пенсии в рамках негосударственного пенсионного обеспечения;

- добровольное пенсионное страхование;

- добровольное страхование жизни;

- обучение (не считая детей).

Категории родственников, затраты на которых можно частично компенсировать, оформив возврат налога, определяются для каждого вида социальных вычетов отдельно. В частности, вычет на оплату медицинских услуг и приобретение медикаментов согласно п. 3 ч. 1 ст. 219 НК предоставляется на:

- самого налогоплательщика;

- его супругу;

- родителей;

- несовершеннолетних детей (в т. ч. усыновленных, находящихся под опекой).

В отличие от возврата подоходного налога за обучение детей и стандартного вычета (до 24 лет — при условии, что дети учатся очно), налоговая льгота на их лечение предоставляется только до исполнения 18 лет.

Как рассчитать налоговый вычет за лечение

Если у гражданина в течение года были траты сразу по нескольким социальным направлениям, то он вправе выбрать, на какие виды расходов и в каких суммах будут предоставлены льготы.

-

Гражданин Н. за год потратил на оплату:

- обучения брата — 130 тыс. руб.;

- лечения ребенка — 50 тыс. руб.;

- страховых взносов по договору добровольного пенсионного страхования в пользу матери — 100 тыс. руб.

Итого — 280 тыс. руб.

Налогоплательщик имеет право на вычет размером не более 120 тыс. руб., даже в случае превышения этой суммы.

Таким образом, при официальном годовом доходе в 600 тыс. руб. Н. получит возврат налогов с максимально допустимой суммы:

120 тыс. руб. × 0,13 (НДФЛ) = 15600 руб.

Если предположить, что Н. работает на полставки от минимального оклада (в 2020 году МРОТ равен 12130 рублей), и его облагаемый налогом годовой доход равен 72780 руб., то сумма, которую он смог бы вернуть, составила бы 13% от реального заработка Н., а не от предельной величины:

72780 руб. × 0,13 (НДФЛ) = 9461,40 руб.

-

Гражданин К. приобрел для ребенка лекарственные препараты на сумму 30 тыс. руб. Даже если его годовой доход составляет 900 тыс. руб., он сможет вернуть только уплаченный подоходный налог с этой суммы:

30 тыс. руб. × 0,13 (НДФЛ) = 3900 руб.

За какое лечение можно получить налоговый вычет?

Воспользоваться налоговым вычетом и вернуть часть средств, потраченных на лечение ребенка, можно после оплаты:

- медицинских услуг (включая проведение медэкспертизы), к которым относятся услуги по:

- диагностике и лечению — в рамках оказания скорой помощи;

- профилактике, диагностике, лечению и реабилитации — в поликлиниках, стационарах (в т. ч. дневных) и санаторно-курортных учреждениях;

- санитарному просвещению (например, лекции для будущих мам);

- лекарственных средств (включая витамины);

- добровольного медицинского страхования.

Налоговая льгота по факту приобретения указанных медицинских товаров и услуг возможна только при их соответствии следующим требованиям:

- Для медицинских услуг:

-

наличие их в Перечне, утвержденном Постановлением Правительства РФ № 201 от 19.03.2001;

С 2021 года вводится новый Перечень согласно Постановлению Правительства РФ № 458 от 08.04.2020.

- медицинская организация, в которой проводилось лечение, имеет лицензию на осуществление медицинской деятельности, выданную в соответствии с законодательством России.

-

- Для медикаментов:

- лекарственные препараты назначены лечащим врачом;

- рецепт оформлен на бланке утвержденной формы.

- Для договоров добровольного страхования ребенка:

- договор предусматривает оплату только медицинских услуг;

- страховая организация, с которой он заключен, имеет лицензию на ведение соответствующего вида деятельности.

Дорогостоящие виды лечения для налогового вычета

Если лечение входит в Перечень дорогостоящих, то сумма вычета не включается в установленную предельную величину (120 тыс. руб.), рассчитывается отдельно, исходя из фактически понесенных расходов, и соотносится с размером удержанного у гражданина налога за год.

Постановлением Правительства РФ № 458 от 08.04.2020 утвержден новый Перечень, который будет действовать, начиная с 2021 года.

Зарплата родителя Б. составляла 30000 руб. в месяц, таким образом, за год с его дохода отчислено по НДФЛ:

30000 руб. × 12 мес. × 0,13 (НДФЛ) = 46800 руб.

В этом же году он заплатил 600000 руб. за проведение ребенку операции по устранению порока сердца.

Поскольку хирургическое лечение врожденных пороков развития относится к дорогостоящему, то на данный вид лечения не распространяется ограничение налогового вычета в 120000 руб. Соответственно, максимальная сумма, подлежащая возврату, высчитывается следующим образом:

600000 руб. × 0,13 = 78000 руб.

Однако за год Б. заплатил подоходный налог в размере 46800 рублей, поэтому он сможет вернуть только эту сумму.

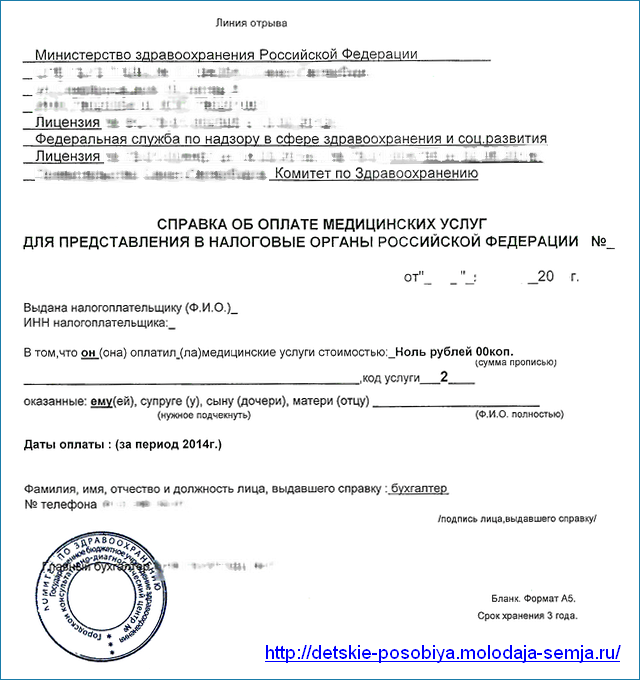

Определить, является ли данный вид лечения дорогостоящим, можно по коду в справке об оплате услуг, которая выдается медицинской организацией. Если там стоит код «2» — лечение относится к дорогостоящему, если «1» — нет.

Если в ходе лечения родители приобретали дорогостоящие расходные материалы, то получить возврат подоходного налога можно при соблюдении одновременно всех условий:

- Материалы куплены в ходе дорогостоящего лечения.

- В медицинском учреждении нет этих расходных материалов (медикаментов) и их приобретение прописано в договоре на лечение за счёт родителя;

- Имеется справка, в которой указано, что купленные расходные материалы были необходимы в процессе дорогостоящего лечения ребенка.

- В справке об оплате медицинских услуг проставлен код «2».

Как получить налоговый вычет за лечение

Вернуть уплаченный НДФЛ можно только после того, как медицинские услуги (медикаменты) будут фактически оплачены. Для этого можно обратиться:

- в налоговую службу — по завершении года;

- к работодателю — с момента появления права на вычет.

Наиболее распространенный способ оформления налогового вычета — через налоговую службу. Для этого нужно предоставить в налоговый орган по месту жительства заполненную самостоятельно налоговую декларацию с оригиналами и копиями документов, подтверждающих:

- право на получение налогового вычета;

- фактические затраты по расходам на лечение ребенка.

После проверки налоговая служба направит гражданину уведомление, которое и будет являться основанием для назначения вычета по месту трудоустройства. Отличие состоит в том, что не нужно брать справку 2-НДФЛ с работы и заполнять декларацию — это сделает за сотрудника работодатель.

Если календарный год закончился, а вычет не был полностью использован, можно опять же обратиться в налоговый орган и вернуть неполученную часть вычета.

Документы для возврата налога за лечение

При обращении в налоговую службу по месту жительства для того, чтобы вернуть уплаченный налог с доходов, при себе необходимо иметь:

- заполненную налоговую декларацию — по форме 3-НДФЛ;

- справку с места работы о суммах начисленных и удержанных налогов за соответствующий год — по форме 2-НДФЛ;

- свидетельство о рождении ребенка;

- договор на лечение — с приложениями и дополнительными соглашениями к нему;

- справку об оплате медицинских услуг, выданную медицинской организацией;

- кассовые чеки или другие документы, подтверждающие оплату лечения и медикаментов;

- справку из лечебного учреждения с указанием, что приобретение медикаментов (расходных материалов) за счет родителя было необходимо для дорогостоящего лечения ребенка;

- рецептурный бланк, выданный лечащим врачом (со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика»);

- корешок путёвки — при получении медицинских услуг в учреждении санаторно-курортного типа.

Для получения вычета на лечение по договору добровольного медицинского страхования необходимы также копии договоров добровольного медицинского страхования или страхового медицинского полиса добровольного страхования, а также чеков (квитанций) на получение страхового взноса.

Когда и за какой период можно вернуть налоговый вычет за лечение?

Обратиться в налоговую службу с заявлением о возврате НДФЛ в связи с расходами на лечение ребенка можно в течение 3 лет со дня оплаты медицинских услуг или покупки медикаментов согласно ч. 7 ст. 78 НК.

В общем случае денежные средства переводятся налоговой службой в течение месяца со дня подачи заявления о возврате налога, но не ранее завершения камеральной проверки.

В соответствии с ч. 2 ст. 88 НК РФ проверка проводится в течение трех месяцев со дня получения документов. Если нарушений не выявлено — завершается автоматически (уведомление об этом не приходит). Если выявлены нарушения — акт проверки вручается налогоплательщику в течение 15 рабочих дней со дня ее завершения.

Следует помнить, что при оформлении вычета по месту трудоустройства уменьшение налога производится, начиная с месяца подачи работодателю уведомления от налогового органа и заявления.

Родитель заплатил за лечение зубов ребенку в августе. Уведомление от налоговой пришло в сентябре, тогда же было написано заявление с просьбой предоставить налоговый вычет. Поэтому именно с сентября налог на доходы сотрудника будет удерживаться в меньшем размере или не удерживаться вовсе (в зависимости от зарплаты), и он сможет получать на руки зарплату больше обычного.

Если до конца года сотрудник не успеет полностью использовать вычет, то вернуть недополученную часть он сможет через налоговую службу по завершении календарного года.

Важно отметить, что получить вычет у работодателя можно только по расходам на лечение, которые произведены в текущем календарном году. Если медицинские услуги (препараты) оплачивались в прошлые календарные годы, то возврат средств может быть оформлен только через налоговый орган.